Dans le secteur hautement concurrentiel de la banque, proposer un parcours client irréprochable n’est plus simplement idéal, mais essentiel.

En effet, les attentes des clients ont évolué à l’instar des avancées technologiques qui nous entourent. Aujourd’hui, l’appel est à plus de flexibilité et de praticité.

Selon une étude réalisée par Bain & Company, une augmentation de 5 % de la rétention client peut entraîner une hausse de 25 % de bénéfices.

Pour y parvenir, il est impératif de repenser l’expérience digitale des utilisateurs, et la relation client dans son ensemble.

Dans cet article, nous vous partageons 3 stratégies pour optimiser votre parcours client.

Parcours client banque : 3 étapes pour une meilleure expérience

1/ Faciliter les étapes de votre parcours client en banque

Les intentions qui se cachent derrière une session utilisateur peuvent être multiples, mais il est important de prioriser les efforts UX en fonction de la demande anticipée.

Par exemple, l’intention d’une partie de vos utilisateurs sera évidemment d’ouvrir un compte en banque. Là, il est important de rendre le processus le plus simple possible, avec notamment :

Un CTA visible en toute circonstance, par exemple sur le header ou sur la page principale.

Une réponse en anticipation des questions que vos utilisateurs pourraient avoir : les étapes, le temps nécessaire et les conditions d’ouverture du compte…

Des visuels permettant de simplifier et d’orienter le parcours client tout en augmentant l’engagement.

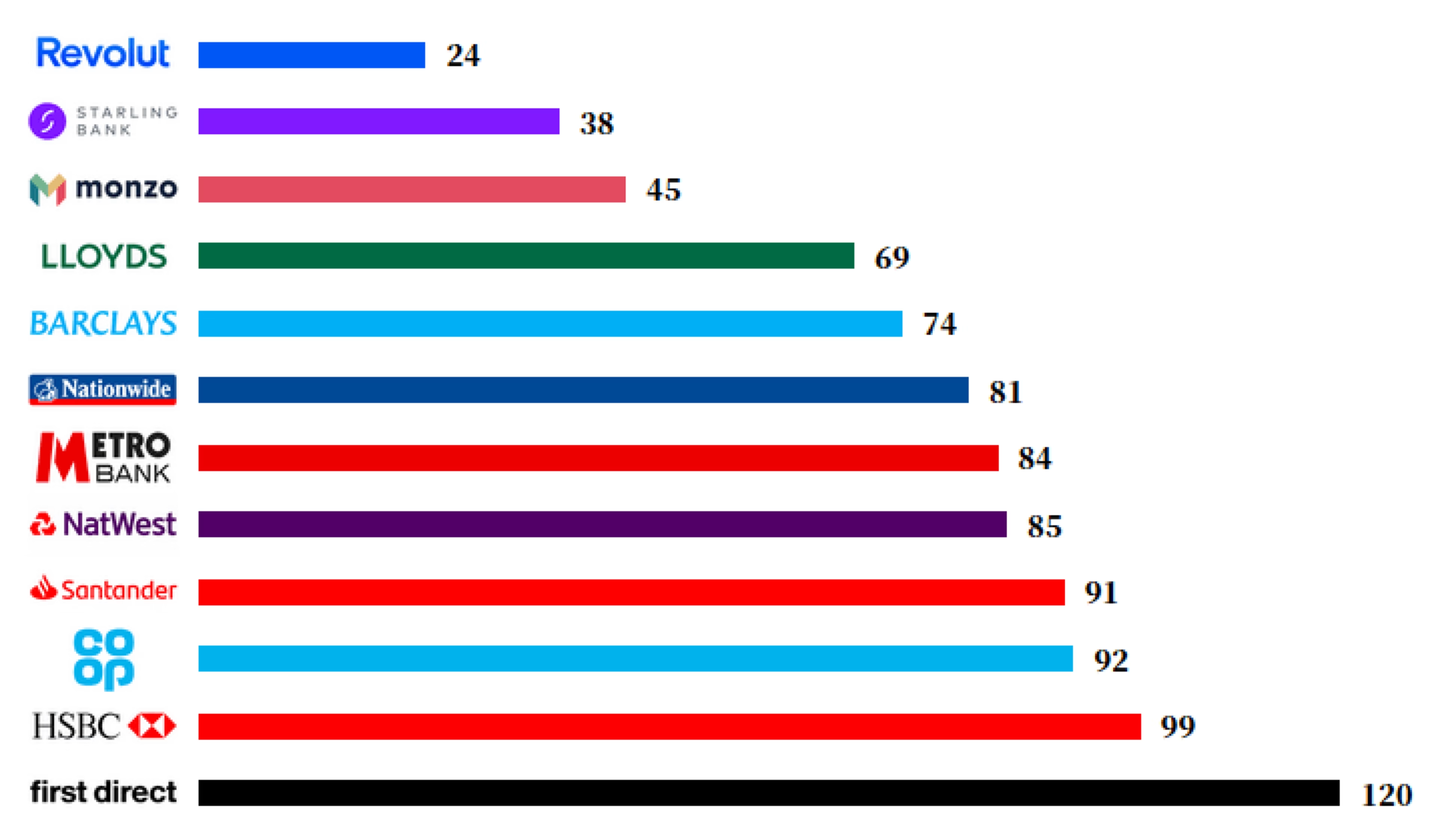

Dans ce contexte, il est essentiel de limiter les étapes du parcours client à la création d’un compte. Là, ce sont les néo-banques qui prennent le dessus : il ne faut que 24 clics pour ouvrir un compte bancaire chez Revolut.

2/ Parcours client banque : la personnalisation du parcours client

Chez Contentsquare, nous ne le dirons jamais assez, la personnalisation doit être un élément central dans le parcours client car chaque utilisateur a des besoins et objectifs précis.

Il est alors bénéfique de procéder à une segmentation de ces besoins utilisateurs, et de proposer des conseils et produits pertinents par cas d’usage.

Pour les identifier, nous vous recommandons de procéder à un mapping de votre parcours client actuel : quelles sont les étapes prévues pour chaque persona ou chaque besoin ?

La deuxième question est alors l’intégration d’un élément de personnalisation cohérent dans le contexte d’un parcours client parmi tous les points de contacts possibles, aussi bien sur une application mobile qu’une pop-up.

3/ La data pour guider le parcours client en banque

Et c’est donc à cette étape où intervient votre ressource la plus précieuse : la data.

Plus vous en savez sur le comportement de vos utilisateurs, mieux vous serez en mesure d’adapter leur expérience en conséquence.

Si vous n’avez pas encore identifié les parcours de vos utilisateurs, pas de panique ! Nous avons créé un outil permettant d’analyser le parcours client et d’avoir la vue globale indispensable à une bonne prise de décision.

Ces données vous permettront notamment de créer des lead magnets pertinents, comme un e-book sur l’investissement en échange de votre nom, prénom et mail.

La création d’une expérience personnalisée est certainement la meilleure façon d’engager et de fidéliser sa clientèle aujourd’hui.

Parcours client banque : l’importance d’apporter un support adéquat

Avez-vous déjà été confronté à un problème ou une question dont la réponse ne figurait ni dans la catégorie FAQ, ni dans les réponses données par le chatbot du site Web ?

C’est en tout cas un sujet que l’on retrouve de manière récurrente dans le secteur de la banque, et une source de frustration pour les utilisateurs.

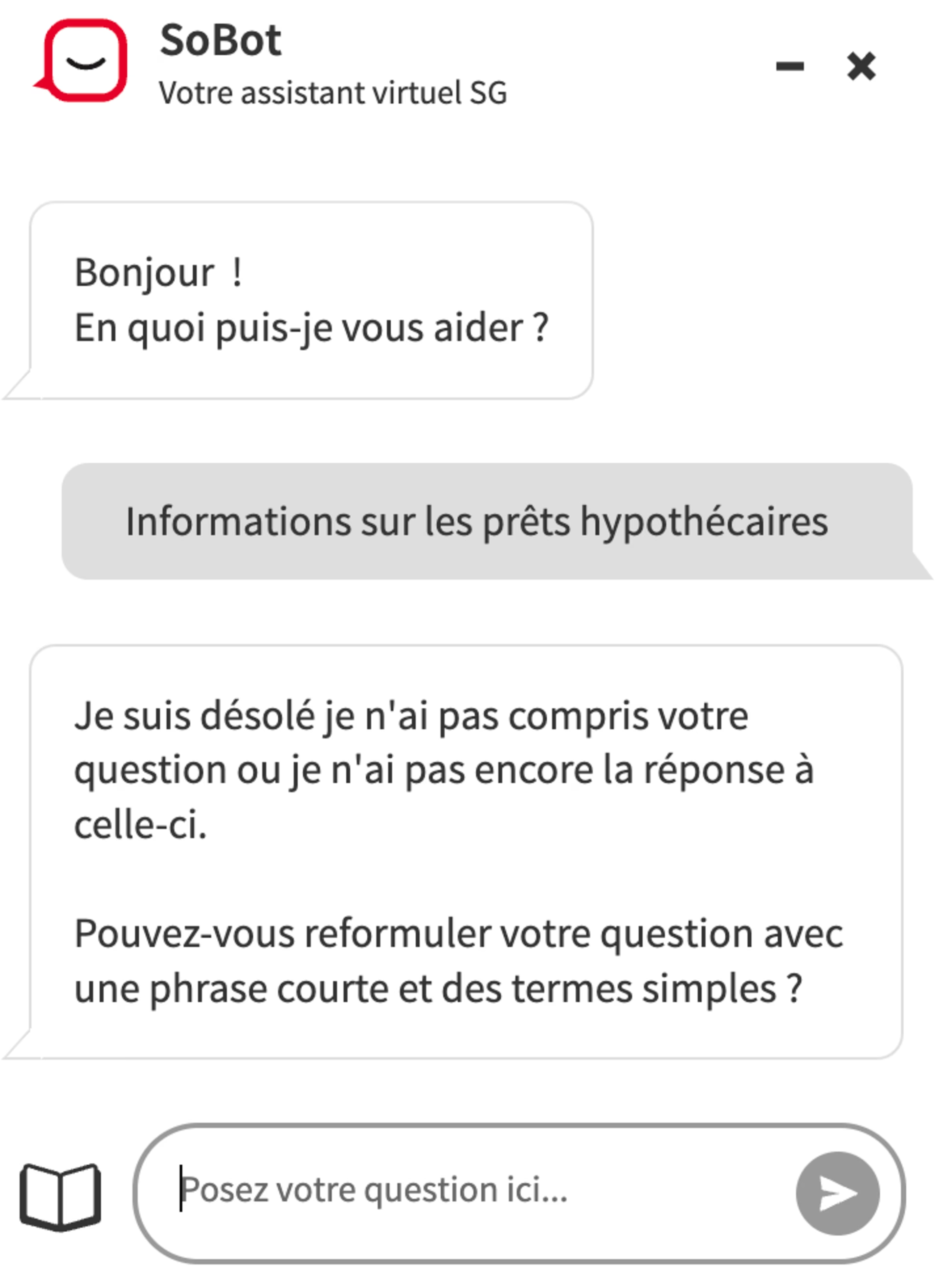

En exemple illustré, le chatbot de la Société Générale ne comprend pas la demande d’informations sur les prêts hypothécaires.

Pour éviter ces frustrations, certains acteurs du secteur de la banque font alors du service client une priorité.

“L’un des principes fondamentaux chez Bloomberg est de toujours être en mesure de proposer une assistance rapide et personnalisée, peu importe à quelle étape du parcours client nous nous situons.” – Loic Jacquemotte, spécialiste Data Analytics chez Bloomberg.

Une autre façon très efficace pour identifier ces éléments bloquants est d’utiliser l’outil Find & Fix. Celui-ci permet d’en savoir davantage sur la façon dont vos utilisateurs se comportent.

![[Visual] Marie Jehanne](http://images.ctfassets.net/gwbpo1m641r7/Nvxc8azmoFtOOJzSCgLcl/8a9c72b4f2b60791db3d7e483089ffe2/T027K0ZC9-U01Q5MREAJ0-b3bc3a6ce0bf-512.png?w=1080&q=100&fit=fill&fm=avif)

Passionate about digital for several years, I am a Senior Content Manager at Contentsquare. My goal? To teach you how to improve the digital CX of your website and activate the right acquisition levers to generate more traffic on your site and therefore…more sales!